生前贈与に対する対策

被相続人から遺産を相続することになり、多額の遺産を相続したもののそれ相当の相続税の納税義務が回ってくることになり、頭を悩ます人も多いのではないでしょうか。

人間は何時かは亡くなる運命にあり、自分が所有している財産もいつかは配偶者や子に相続しなくてはなりません。

基本的に生前中に遺産を相続することは贈与にあたることになり、贈与税が課せられることになります。

贈与税は相続税と同様に累進課税となっていますので、贈与する資産が高額になるほど税率が高くなるほか、相続税よりも高い税率と控除も相続税に比べて少なくなっています。

このため、大抵の人は被相続人が亡くなってから遺品として相続する方法をとることになります。

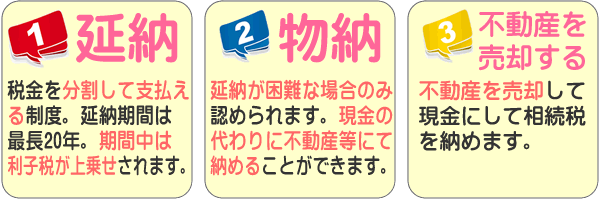

相続の場合、被相続人が亡くなってから開始されるものですが、相続が開始されてから全てを相続するか放棄するかを選択することになり、全てを相続すればそれ相当の相続税が課せられることになってしまいます。

そこで、一度に贈与を行うと累進課税で税率が高くなってしまいますので、資産を分割して贈与することで課税率が少なく済むほか、贈与税控除や配偶者であれば配偶者基礎控除により、課税を軽減できるか、贈与税の納税を免れることもあるのです。

しかも、贈与税控除や配偶者基礎控除は毎年受けることができるようになっていますので、計画を立てて資産を贈与することで贈与税を軽減できるだけでなく、被相続人が亡くなって相続紛争も起きる心配もありません。